「相続の手続き方法について知りたい!」「相続に必要な書類は何なの?」など、相続の手続きについて気になっていませんか。

相続とは人が亡くなる際に発生する様々な手続きのことです。ほとんどの方にとって初めての経験になります。

それに加えて、相続には期限のあるものや期間を過ぎると時効になってしまうものもあり、注意が必要です。

このページでは、税理士として100人以上の相続をサポートしてきた私が、相続の手続きについて、下記5点をご紹介いたします。

全て読めば、相続の手続きの方法についてわかるのでぜひご覧ください。

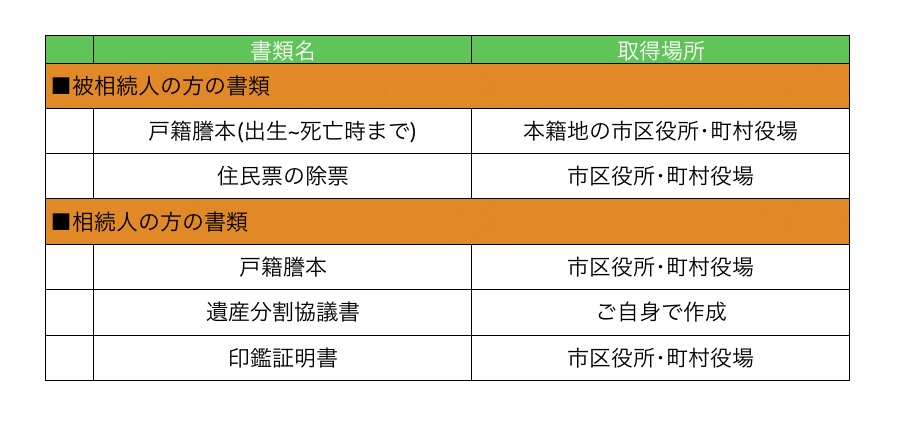

0.相続に必要な書類一覧

まず、初めに相続に最低限必要な書類をまとめておきます。

必要な書類は大きく分けて、被相続人の方と相続人の方の書類に分かれています。基本的に市役所や町役場で取得することが可能です。

このほかにも、各種手続きの際に必要な書類が異なるので、後で説明します。

そもそも相続税を払うべきか、そうでないかを知りたい方は、「相続税はいくらからかかるの?計算方法と6つの節税対策」をご覧ください。

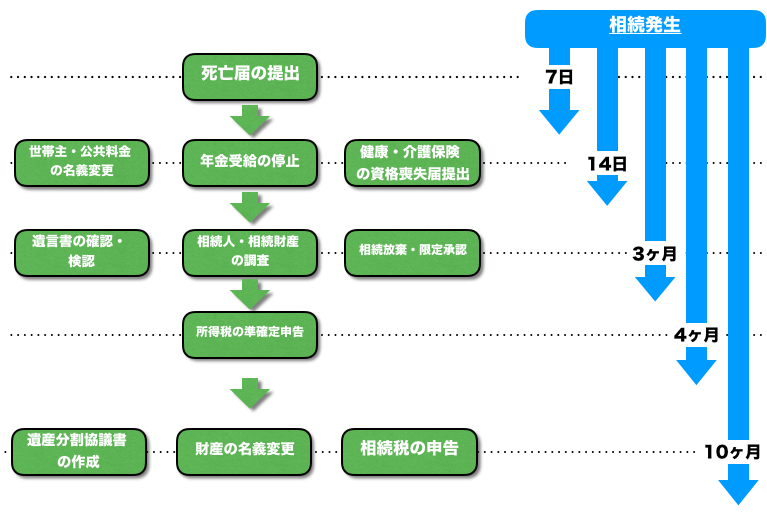

1.相続の全体スケジュール

まず、手続きの全体像から紹介します。

相続のスケジュールをまとめると以下のようになります。

各手続ごとにポイントがあるので、それぞれご紹介します。

2.相続の手続き5ステップ

相続の手続きは以下の5ステップです。

- 死亡から7日以内

- 死亡から14日以内

- 死亡から3か月以内

- 死亡から4か月以内

- 死亡から10か月以内

相続税申告は期限があり、10か月以内に手続きを行わなければいけません。

また、それまでの手続きにも、期限が厳格に定められており、期限を過ぎると時効になったり、罰金が発生する可能性もあります。

では、それぞれご紹介します。

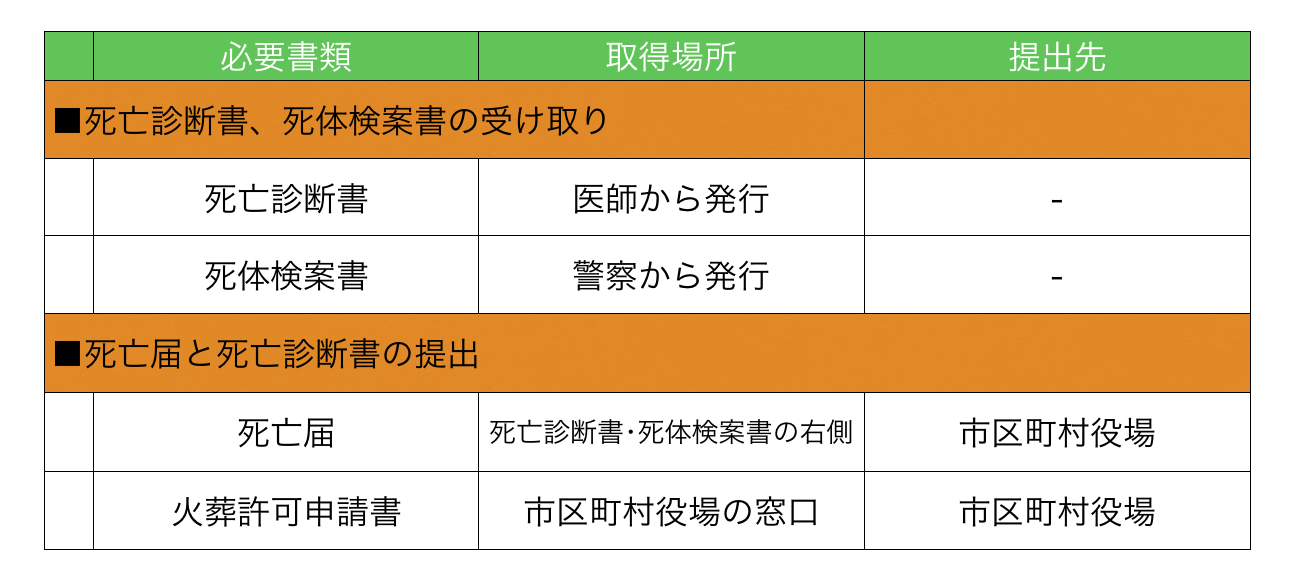

2-1.死亡から7日以内

必要な書類と取得場所まとめ

まず、死亡から7日以内にやるべきことと必要書類をまとめると以下のようになります。

それぞれ説明していきます。

死亡診断書、もしくは死体検案書の受け取り

死亡診断書は、病気や自宅で亡くなった場合に死亡を確認した医師から発行してもらうものです。

一方、不慮の事故などの病気以外で亡くなった場合は、警察を通じて死体検案書を発行してもらいます。

死亡診断書・死体検案書は亡くなったことを証明するものなので、これがないと、火葬や埋葬を行うことができません。

死亡診断書・死体検案書はその後の手続きでも必要になるので、5部程度コピーしておきましょう。

死亡届と死亡診断書の提出

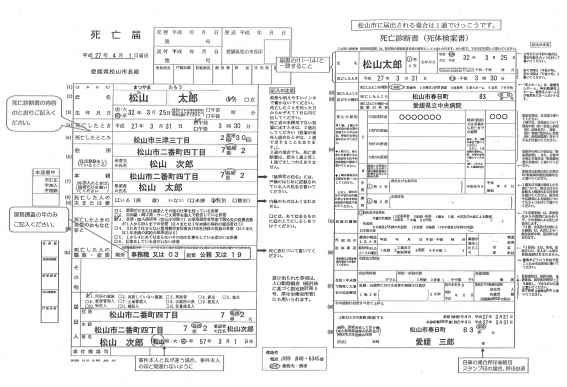

死亡届は死亡診断書・死体検案書と同じ用紙に載っており、左側が死亡届、右側が死亡診断書・死体検案書になっています。

死亡届に死亡者の名前や性別、生年月日などの必要事項を記入し、市区町村役場に提出します。その際に、窓口で火葬許可申請書を取得できるので、同時に提出してください。

この2つを提出すると、火葬許可証がもらえます。これを葬儀社に持参すると火葬の申し込みをすることができます。

死亡届は、死亡が確認された日から7日以内に市区町村役場に提出しなければいけないので、期限に遅れないようにしましょう。

死亡届の記入例

※「松山市 HP」より

2-2.死亡から14日以内

必要な書類と取得場所まとめ

まず、死亡から14日以内にやるべきことと必要書類をまとめると以下のようになります。

世帯主変更手続き

もし亡くなった方が世帯主であれば、世帯主や住民票の手続きが必要になり、世帯主変更届を市区町村役場に提出しなければいけません。

この世帯主変更届は、市区町村役場の窓口で取得することができます。また提出する際、運転免許証などの本人確認書類と印鑑が必要になります。

期限は14日以内ですが、一般的に死亡届と一緒に提出することが多いです。

なお世帯主が亡くなった場合でも、残された世帯員の数が一人、もしくは、世帯員が15歳未満の子供とその親権者の場合、世帯主変更手続きを行う必要がありません。

年金受給停止の手続き

亡くなった方が年金を受給していた場合、受給停止の手続きを行ってください。

手続きは年金事務所か年金相談センターで行います。その際に必要な書類は以下の3点です。

- 年金受給権者死亡届

- 年金証書

- 死亡診断書

年金受給権者死亡届は日本年金機構からダウンロードすることができます。

年金証書は60歳の誕生日の前日に発行されるものです。提出する際は自宅から年金証書を探しましょう。もし見つからない場合、年金証書を添付することができない事由書を提出してください。

しかし、これも例外があり、日本年金機構に個人番号(マイナンバー)が収録されている方だと、届出を省略することができます。

また、未支給分の年金があった場合、受給停止の手続きと同時に、未支給年金請求を同時に行うことをおすすめします。

健康保険・介護保険の資格喪失届提出

健康保険

健康保険は大きく以下の2つに分けることができます。

- 国民健康保険

- 会社での健康保険

国民保険の場合は、14日以内に、国民健康保険資格喪失届を市区町村役場に提出します。もし、亡くなった方が、75歳以上の場合は後期高齢者医療資格喪失届を提出します。どちらも役場の窓口で取得できます。

その際、運転免許証などの本人確認書類と保険証が必要になります。また保険証はその場で返却することになります。

会社での健康保険に加入していた場合は、5日以内に健康保険、厚生年金保険被保険者資格喪失届など会社から求められた書類を提出します。

基本的には会社側が年金事務所と行う手続きなので勤務先の指示に従ってください。

また、亡くなった方の健康保険の扶養にその家族が入っていた場合、健康保険の資格を失い健康保険証が使用できなくなります。

なので、その後は自分たちで国民健康保険に加入するか、会社員である他の家族の健康保険の扶養に入るようにしてください。

介護保険

亡くなった方が65歳以上、もしくは40~64歳までの医療保険に加入している方で、要介護もしくは要支援の認定を受けていた場合、介護保険被保険証の返却と介護資格喪失届を市区町村役場に提出します。

介護保険資格喪失届は窓口で取得することができます。

また介護保険の手続きを行う際に、未納の保険料や払い過ぎの保険料があるのかが分かります。未納の際は相続人が不足分を支払い、払い過ぎの場合は相続人に返還されます。

公共料金の名義変更や免許証などの返却

故人名義で行っている契約の変更

銀行口座が止まると、公共料金などの引き落としが止まる可能性があります。なので、支払方法の変更や、余計なお金がかかってしまうサービスについては解約手続きを行いましょう。

以下が代表的なものになるので、最低限確認しましょう。

- 電気、ガス、水道

- 携帯電話、固定電話

- Webのサービス

- 通信回線

- クレジットカード

身分証明書などの返却

故人の運転免許証やパスポートは返却が必要となります。忘れないうちに返却しておきましょう。

運転免許証は警察署にパスポートはパスポートセンターで返納手続きを行いましょう。その際には、死亡診断書や、死亡診断書や故人の戸籍謄本が必要になります。

2-3.死亡から3か月以内

必要な書類と取得場所まとめ

まず、死亡から3か月以内にやるべきことと必要書類をまとめると以下のようになります。

遺言書の確認・検認

遺言書の確認

遺言書は大きくわけて3つの種類があります。

- 自筆証書遺言:遺言者自身が遺言書を作成するもの

- 公正証書遺言:公証役場の公証人が法律の規定どおりに作成するもの

- 秘密証書遺言:遺言者自身が公証役場で作成し、誰にも内容が開示されないもの

遺言書の確認方法は以下の2通りあります。

- 公証役場で遺言書の検索をする

- 自宅で遺言書を探す

公証役場では遺言書の検索を行うことができます。公証役場はどこの公証役場に問い合わせても見つけることができるので、一番近い公証役場に問い合わせましょう。

公証役場で検索すると公正証書遺言の有無が分かります。ただし、公証役場に問い合わせできるのは、相続人もしくは、代理人に限られるので注意してください。

自宅で探す場合は、自筆証書遺言、もしくは秘密証書遺言が見つかります。自宅だと、金庫や鍵付きの引き出し、仏壇周りにある可能性が高いです。

もし、自宅で見つからない場合は銀行や、知人、司法書士などの専門家に預けている可能性があります。なので銀行やお世話になった方々に問い合わせてみましょう。

※遺言書を見つけたときの注意点

自筆証書遺言や秘密証書遺言を見つけた場合に、その場で開封しないでください。この2つの遺言書は法律で検認手続をおこなったうえで開封しなければならないことになっています。検認を行わずに開封してしまうと、5万円以下の罰金を支払わなければいけなくなる場合があります。しかし、遺言の効力はなくならないので、仮に開封したとしても次で紹介する検認手続きを行いましょう。

遺言書の検認

自筆証書遺言、もしくは秘密証書遺言が見つかった場合、家庭裁判所で遺言書の検認手続きを行います。なぜなら、法律で「家庭裁判所において、相続人の立会いのもと開封しなければならない」と定められているからです。

検認の申し立てを行うと、家庭裁判所から相続人宛に期日の連絡があります。その期日に家庭裁判所で相続人の立ち合いのもと開封されます。開封後検認済の証明書が交付され手続きが完了です。

その申し立ての必要なものは以下の4点になります。

- 遺言書の検認の申立書

- 遺言書

- 相続人の戸籍謄本

- 被相続人の戸籍謄本

遺言書の検認の申立書は裁判所のHPからダウンロードできます。また、申請の際に手数料として800円分の印紙代が必要になります。

相続人・相続財産の調査

相続人の調査

遺言書がない場合、相続人全員で遺産の分け方を話し合う必要があります。その際に行われるのが遺産分割協議です。これを行うためにも正確な相続関係を把握する必要があります。

もし、遺産分割協議の際に参加していない相続人がいた場合、遺産分割協議は無効になってしまいます。

具体的なやり方としては以下のステップです。

- 亡くなった方の出生~死亡時までの戸籍謄本を取得し相続関係を確認

- 相続関係から相続人関係図を作り相続の優先順位を確認

亡くなった方の出生~死亡時までの戸籍謄本を取得し相続関係を確認

冒頭の、必要な書類で説明した出生~死亡までの戸籍謄本を取得しましょう。亡くなった時点での戸籍謄本だけでは、すべての相続関係を証明できないことがほとんどです。

出生から死亡までの戸籍謄本を確認し、亡くなった方の相続関係を確認しましょう。

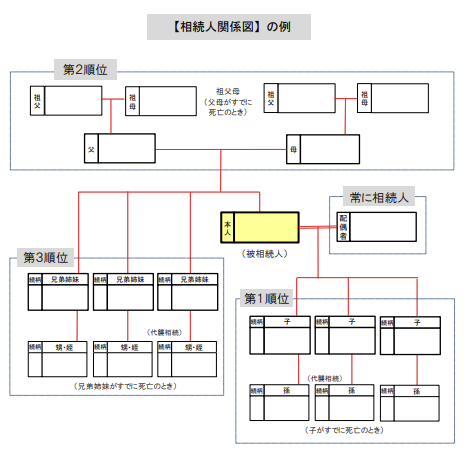

相続関係から相続人関係図を作り相続の優先順位を確認

相続関係を確認出来たら、以下のような相続人関係図を作り、相続の優先順位を確認しましょう。

この相続順位によって相続の割合が変化します。

※「みずほ銀行」より

相続財産の調査

相続人を確認するタイミングでどのような相続財産があるのか確認しましょう。財産の種類は以下の3つに分かれます。

- 不動産

- 土地

- 建物など

- 動産

- 貴金属

- 自動車など

- 債権

- 預貯金

- 株式

- 借金など

財産ごとに調べ方が異なります。また、相続財産には借金も含まれ、借金がある場合は相続人が代わりに弁済することになります。なので、借金の有無も必ず確認しましょう。

相続放棄、限定承認

亡くなった方の借金を相続したくない場合、相続放棄や限定承認という手続きを行うことができます。

相続放棄は、その名の通り相続人としての立場を放棄することです。借金などの負債もそうですが、資産も相続することができなくなります。

限定承認は、相続した資産から借金を返し、資産が残っていたら遺産を受け取ることができます。しかし、負債が資産を超えていた場合、不足分は返済義務がなくなります。ただ条件として、限定承認は相続人全員で行う必要があります。

相続放棄も限定承認も期限は3か月以内になり、家庭裁判所で手続きを行うことになります。

双方で必要な書類は以下になります。

- 相続放棄

- 相続放棄申述書

- 被相続人の住民票除票

- 放棄する方の戸籍謄本

- 被相続人の死亡の記載のある戸籍謄本(放棄する方が配偶者、子供、孫の場合)

- 限定承認

- 限定承認申述書

- 被相続人の住民票除票

- 限定承認する方全員の戸籍謄本

- 被相続人の出生~死亡までの戸籍謄本

相続放棄申述書はこちらから、限定承認申述書はこちらからダウンロードできます。

2-4.死亡から4か月以内

必要な書類と取得場所まとめ

まず、死亡から4か月以内にやるべきことと必要書類をまとめると以下のようになります。

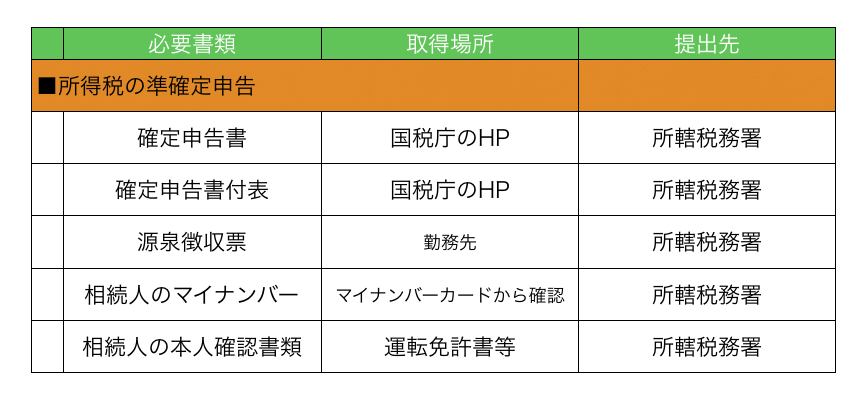

所得税の準確定申告

亡くなった方の代わりに確定申告をすることを準確定申告といいます。

亡くなった方が以下の条件のいずれかに当てはまるときに所得税の準確定申告が発生します。

- 給料収入が2000万円を超えている場合

- 2か所以上から給与をもらっていた場合

- 土地などを売却した場合

- 不動産所得や事業所得がある場合

- 給与や退職金以外の所得金額が20万円を超えていた場合

- 公的年金などによる収入が400万円を超えた場合

- 公的年金以外の雑所得の金額が20万円を超えた場合

また、申告の際の必要書類は以下になります。

- 確定申告書

- 確定申告書付表(相続人が複数の場合)

- 源泉徴収票

- 相続人のマイナンバー

- 相続人の本人確認書類

確定申告書はこちらから、付表はこちらからダウンロードすることができます。

その他にも医療費控除や保険の控除申請を行う際には別途証明書や領収書が必要になります。

準確定申告の期限は、死亡から4か月以内です。これを過ぎてしまうと、延滞税がかかるので期限は絶対守ってください。

所轄の税務署は国税庁のHPから探すことができます。

2-5.死亡から10か月以内

必要な書類と取得場所まとめ

まず、死亡から10か月以内にやるべきことと必要書類をまとめると以下のようになります。

遺産分割協議の開始と協議書の作成

遺産分割協議の開始

遺言書がない場合、相続人が誰なのか、相続財産がどのくらいあるのか分かった段階で、遺産分割協議を行います。

遺産分割協議を行う際にはすべての相続人が集まる必要があります。相続人が1人でもかけていると、その協議が無効になってしまいますが、必ずしも対面で行う必要はありません。そのため、メールや電話などの方法で協議を行うことができます。

また、以下のような相続人がいる場合は、代理人が協議に参加することになります。

協議の結果、意見がまとまらないなど、相続人の間で話がつかない場合は、家庭裁判所に遺産分割調停を申し立てることができます。この場合、裁判所の調停委員の方が間に入り協議が再度行われます。

なお、調停でもまとまらなかった場合、裁判官が遺産や当事者からの事情などをもとに審判が行われます。

遺産分割協議書の作成

遺産分割協議での話し合いがまとまった段階で、遺産分割協議書を作成します。

その際に必要なものは以下の3つです。

- 遺産分割協議書

- 相続人全員分の実印

- 相続人全員分の印鑑登録証明書

遺産分割協議書はご自身で作成することになります。書き方の例は以下の通りです。

※「三井住友銀行」より

各種財産の名義変更

亡くなった方が持っていた財産に関しては名義変更や解約を行わなけばいけません。今回は以下の財産の名義変更についてご紹介します。

- 預貯金の名義変更

- 不動産の名義変更

預貯金の名義変更

亡くなった方が持っていた銀行の口座は名義変更、もしくは解約しなければいけません。

金融機関ごとに手続きの方法が異なるので、それぞれの金融機関に問い合わせをしましょう。一般的な手続きの流れと必要書類は以下のようになります。

流れ

- 金融機関へのご連絡

- 相続届などの届出用紙の入手

- 必要書類の提出

- 払い戻しなどの手続き

必要書類

- 相続手続き依頼書

- 戸籍謄本

- 相続人もしくは払い戻しを受ける方の印鑑証明書

- 遺言書(ない場合は遺産分割協議書)

ここで注意していただきたいことは正規の手続きで名義変更が完了する前に預金を勝手に引き出さないでください。これをしてしまうと横領になり、相続人同士でもめるきっかけになります。

不動産の名義変更

この名義変更の手続きは相続登記と呼ばれています。不動産を所有していた人が亡くなった際には不動産の名義変更手続きを行います。

提出先は、不動産の所在地を管轄している法務局です。名義変更の一般的な手続きの流れと必要書類は以下のようになります。

流れ

- 相続される不動産についての情報を集める

- 戸籍謄本や住民票除票などの必要書類を集める

- 遺産分割協議書を作成する

- 固定資産評価証明書を取る

- 法務局へ登記申請をする

- 登記の完了を確認する

必要書類

- 登記申請書

- 固定資産評価証明書

- 被相続人の出生~死亡までの戸籍謄本

- 被相続人の住民票除票

- 相続人の戸籍謄本

- 遺言書

- 遺産分割協議書

- 印鑑証明

登記申請書は法務局から、固定資産評価証明書は、市区町村役場で手に入れることができます。また、相続対象の不動産の管轄法務局は法務局から調べることができます。

相続税申告

基礎控除額

相続税には基礎控除額というものがあります。この金額より、遺産額が低いと相続税がかかりません。計算方法は以下です。

基礎控除額=3000万+(600万×法定相続人の数)

例えば、法定相続人が3人の場合は基礎控除額が4800万円になります。遺産額が4800万円以下だと相続税がかからず、相続税を申告をする必要もありません。

相続税申告書類作成

相続税は被相続人の住所地を所轄する税務署に申告します。その際に必要な書類は以下になります。

- 相続税申告書

- マイナンバー確認書類

- 身分確認書類

- 相続開始の日から10日を経過した日以後に作成された戸籍謄本

- 遺言書の写し

- 遺産分割協議書の写し

- 相続人全員の印鑑登録証明書

相続税申告書は国税庁のHPからダウンロードできます。一般的に「一般用」と書いてある書類が必要な書類になります。

また、相続税申告の際に必要な書類は人それぞれ異なります。相続税申告のチェックリストはこちらからダウンロードしてください。

相続税の申告の期限は10ヵ月です。10ヵ月が経過すると延滞税が発生してしまいます。

また、所轄の税務署はこちらから調べることができます。

期間別の手続きについて紹介してきました。それぞれの手続きは時間がかかりますが、すべて自分で手続きを行うことが可能です。

しかし、人によっては、手続きを自分で行うべき人と、専門家に依頼すべき人がいます。それぞれ紹介していきます。

3.自分で手続きをやるべき人と代行に依頼すべき人

結論から言うと、このような方は手続きを代行に依頼すべきです。

- 相続の手続きに時間と手間をかけたくない人

- 手続きの期限が迫っている、もしくは過ぎてしまった人

- 遺産相続の手続きでもめている人

逆に自分で手続きをやるべき人は、相続の手続きにお金をかけたくない人です。

3-1.自分で手続きをやるべき人

相続の手続きにお金をかけたくない人

相続の手続きを代行してもらうとかなりの費用がかかります。ここまで紹介してきたとおり、相続の手続きは弁護士や税理士に依頼しなければできない手続きではありません。しかし、代行する場合と比べて時間がかかるので、期限に余裕をもって取り組んでください。

※自分で手続きを行う際に注意すべきこと

自分で行う上で難しい手続きとして、相続税の申告や土地・建物などの名義変更が挙げられます。これらの手続きは時間がかなり必要になるので、税理士に依頼したほうが効率が良いです。

3-2手続きを代行に依頼すべき人

相続の手続きに時間と手間をかけたくない人

相続の手続きにはとても時間がかかります。また、戸籍の収集、協議書の作成、不動産の登記申請、金融機関とのやりとりや書類提出など、相続の面倒な手続きが発生します。

これらを行う時間がない方、手間をかけたくない方は、手続きを代行に依頼すべきです。

手続きの期限が迫っている、もしくは過ぎてしまった人

相続の手続きは上記でご紹介した通り、期限付きの手続きが多いです。

期限を過ぎてしまうと、手続きを認めてもらえない場合や、ペナルティが発生する場合があります。期限に余裕がない場合は手続きを代行に依頼すべきです。

もし相続税の申告などで期限を過ぎてしまった場合、特定の書類を提出しなければなりません。

その際には、一度税理士などに相談するのが良いでしょう。相続税の専門の税理士に依頼することで相続税を抑えられる可能性があります。

遺産相続の手続きでもめている人

以下のように遺産相続についてもめているときは、弁護士に相談して手続きを行なってもらいましょう。

- 他の相続人などから提示された遺産の分割案に疑問があるとき

- 被相続人が亡くなった時点で、相続人が多いことがわかったとき

- 不動産の分割についてもめそうなとき

弁護士に相談・委託することによって、早期に紛争を解決することができます。

それでは次に弁護士や税理士を探す際におすすめなサービスをご紹介します。

4. 弁護士・税理士探しのおすすめサービス3選

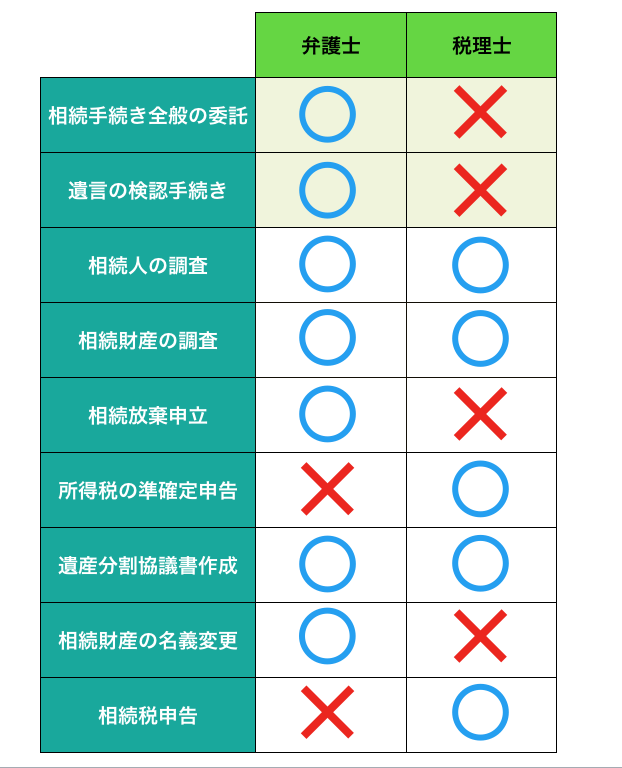

まず、弁護士と税理士を探す前にそれぞれがどの手続きを代行してくれるのか知っておく必要があります。

以下にまとめました。

それでは、それぞれの業務範囲が分かったうえで、弁護士と税理士を探すためのおすすめサービスをご紹介いたします。

4-1.弁護士ドットコム

※「弁護士ドットコム」より

『弁護士ドットコム』は日本最大級の弁護士検索ポータルサイトです。

弁護士の3人に1人が登録している、弁護士情報サービスで、取扱分野や営業時間・お支払い方法など、様々な条件で弁護士を探せます。

また、弁護士の見積りも、一度に複数の弁護士に依頼できます。見積りには、トラブルに対して弁護士が何をしてくれるのか、どれくらいの費用が必要なのかが記載されています。

4-2.税理士紹介エージェント

※「税理士紹介エージェント」より

『税理士紹介エージェント』は何度でも無料で税理士を紹介してもらえる税理士紹介サービスです。

特徴としてはご提携している、税理士に担当エージェントがインタビューを行い、人柄・知識・経験などを審査した上で紹介してくれます。

また、顔合わせの際にエージェントが同行してくれたり、代わりに価格交渉もしてくれます。さらに契約後のアフターフォローや相談も無料で行うことができます。

4-3.税理士ドットコム

※「税理士ドットコム」より

『税理士ドットコム』は『弁護士ドットコム』が運営している、税理士の無料紹介サービスです。

税理士を探す際には、専属のコーディネータがいて、地域・予算・税理士への希望をコーディネーターに伝えると、最短で当日中に、条件に見合った税理士を紹介してもらえます。

また、登録している税理士の数は4,000人を超えており、コーディネーターが複数の税理士に相見積りをとることができます。その上で、費用の交渉もサポートしてくれます。

5. 生前贈与で相続税対策ができる!

あなたが生きているうちに財産を身内に財産を贈与していれば、相続税は生前贈与しない場合よりもとても削減できます。

なぜなら、相続税の税率は相続分の金額が高ければ高いほど上がるからです。それを生前のうちに減らしていけば、相続税は減らすことができるという訳です。

ですが、お金持ちの人ほど税金は高く取られる仕組みなので、生前贈与もお金持ちの人がやるべきこととなります。

以下の表は参考です。

| 相続金 | 税率 | 控除額 |

| 1,000万以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

引用:国税庁

5-1. 生前贈与で節税する

生前贈与をすることで、年間110万円までは税金が控除されます。

単純な例で示すと、生前に5年間に渡って年100万円を贈与した場合と、相続の際に基礎控除を除いて500万円の現金を相続する(税率10%)場合で考えてみます。

| 相続財産 | 税額 | |

| 年100万円を5年間生前贈与した場合 | 500万円 | 0円 |

| 普通に相続した場合 | 500万円 | 50万円 |

このように、50万円分の節税につながるのです

また、110万円までであれば、何を贈与しても良いのも特徴です。

より詳しく相続税について知りたい場合は、税理士に相談するのがおすすめです。

税理士選びをしてくれるサイトの「税理士ドットコム」がおすすめです。

税理士に相談して、相続税を節税しましょう。

相続税に関してさらに詳しく知りたい方は『相続税はいくらからかかるの?計算方法と6つの節税対策』を読んでください。

最後に

相続の手続きは非常に複雑ですが、必要な書類とやるべきこと、それらの期限を最低限、おさえておけば、無事に相続を完了することができます。

また、相続の手続きを自分でやるべき人は以下のような人です。

- 相続の手続きにお金をかけたくない人

逆に、相続の手続きを代行に依頼すべき人は以下のような人です。

- 相続の手続きに時間と手間をかけたくない人

- 手続きの期限が迫っている、もしくは過ぎてしまった人

- 遺産相続の手続きでもめている人

最後に弁護士・税理士探しのおすすめサービスは以下の3つです。

あなたが最高の人生を送れることを陰ながら祈っております。

Copyright secured by Digiprove © 2019-2020 shukatsu manual

Copyright secured by Digiprove © 2019-2020 shukatsu manual